Bereitstellungszinsen: Erfahren Sie mehr über ihre Bedeutung und Höhe

Das Wichtigste in Kürze:

- Bei einer Baufinanzierung entstehen Bereitstellungszinsen als zusätzliche Kosten.

- Die Berechnung der Bereitstellungszinsen variiert je nach Bank.

- Es ist auch möglich, eine Phase ohne Bereitstellungszinsen zu vereinbaren.

- Bereitstellungszinsen führen zu Sollzinsen auf den bereits ausgezahlten Darlehensbetrag.

Überblick zu Bereitstellungszinsen

Beim Hausbau wird üblicherweise nicht die gesamte Darlehenssumme komplett abgerufen. Stattdessen werden je nach Bauabschnitt Teilzahlungen fällig. Doch berechnen die Banken für den nicht abgerufenen Betrag Gebühren – die sogenannten Bereitstellungszinsen. Hier erfahren Sie, wie hoch diese ausfallen und wie Sie die Kosten mindern können.

Was versteht man unter Bereitstellungszinsen?

Bereitstellungszinsen sind zusätzliche Kosten, die bei einer Baufinanzierung anfallen. Die Banken berechnen sie für den Kreditbetrag, der noch nicht in Anspruch genommen wurde. Da ein Bauvorhaben in der Regel in einzelnen Abschnitten errichtet wird, erfolgen Darlehensauszahlungen entsprechend dem Baufortschritt. In dieser Zeit können die Banken das zurückgehaltene Geld nicht nutzen.

Für dieses nicht genutzte Geld verlangt der Kreditgeber eine Gebühr, die als Bereitstellungszinsen bekannt ist. Diese fallen für den gesamten, nicht abgerufenen Betrag an und bleiben bestehen, bis das Darlehen komplett ausgezahlt wurde. Bei Verzögerungen im Bauprojekt können sich die Bereitstellungszinsen summieren und erhebliche Mehrkosten verursachen. Daher ist es unerlässlich, diese Kosten in die Finanzplanung einzubeziehen.

Wofür fallen Bereitstellungszinsen an?

Nach Ablauf der bereitstellungszinsfreien Periode entstehen Bereitstellungszinsen auf den noch nicht in Anspruch genommenen Restbetrag des Darlehens. Die Höhe der Bereitstellungszinsen hängt davon ab, wie schnell Sie das Darlehen abrufen können. Je rascher Sie es nutzen, desto geringer sind die Bereitstellungszinsen, die Sie entrichten müssen.

Wie hoch sind die Bereitstellungszinsen?

Die Berechnung der Bereitstellungszinsen ist variabel und nicht einheitlich festgelegt. Banken kalkulieren sie auf unterschiedliche Weisen und weisen sie nicht im effektiven Jahreszins aus. Dies macht den Vergleich der Anbieter in dieser Hinsicht schwierig.

Wie berechnen sich die Bereitstellungszinsen?

Die Berechnung erfolgt jeweils auf Grundlage der noch nicht in Anspruch genommenen Restdarlehenssumme. Hier ist ein Beispiel zur Veranschaulichung: Wenn Sie ein Darlehen in Höhe von 150.000 Euro aufnehmen und zunächst Ihren Eigenkapitalanteil verwenden, bevor Sie innerhalb der bereitstellungszinsfreien Periode 50.000 Euro abrufen, beträgt die verbleibende Darlehenssumme 100.000 Euro (150.000 – 50.000 Euro). Angenommen, die Bereitstellungszinsen belaufen sich auf 0,25 Prozent pro Monat. Das bedeutet, dass Sie monatlich 250 Euro an Bereitstellungszinsen zahlen müssen. Diese Gebühr bleibt bestehen, bis Sie erneut einen Teil des Darlehens abrufen. In diesem Fall verringert sich die noch ausstehende Darlehenssumme, und somit auch die monatlichen Zahlungen für die Bereitstellungszinsen.

Berechnung im Überblick:

- Baufinanzierung: 150.000 Euro

- Betrag ohne Bereitstellungszinsen: 50.000 Euro

- Verbleibende Darlehenssumme: 150.000 – 50.000 = 100.000 Euro

- Bereitstellungszinsen pro Monat: 0,25 Prozent

- Ergebnis: Monatlich sind 0,25 Prozent von 100.000 Euro zu zahlen, also 250 Euro pro Monat.

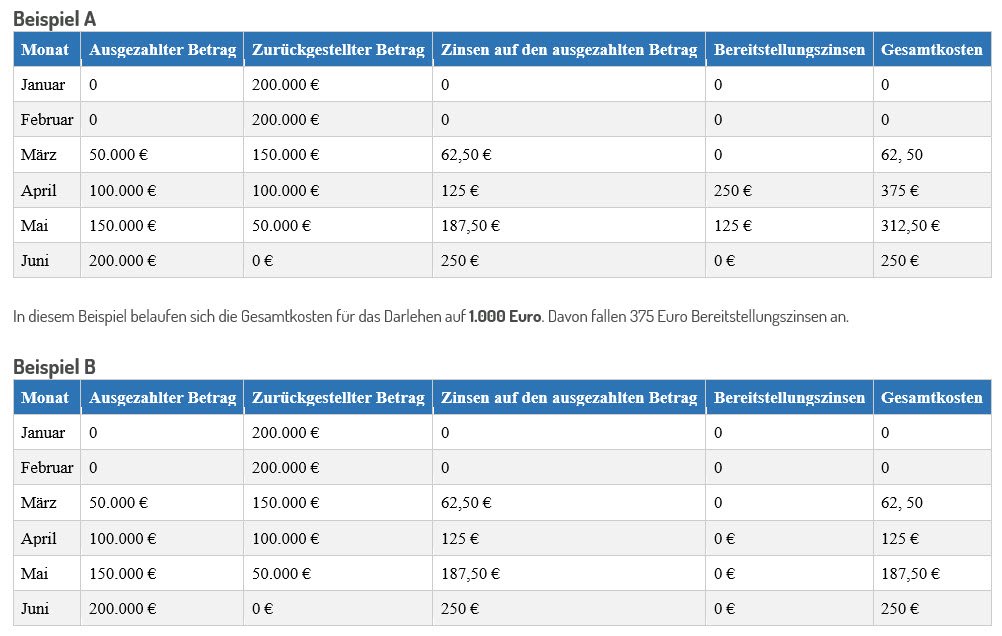

In folgendem Beispiel wird deutlich, wie eine kurze bereitstellungszinsfreie Zeit die Kosten für die Baufinanzierung erhöht. Beispiel A sieht einen Zeitraum von drei Monaten vor, Beispiel B ganze sieben Monate. Beide Anbieter verlangen einen Bereitstellungszins in Höhe von 0,25 Prozent (drei Prozent pro Jahr). Der Sollzinssatz beträgt 1,5 Prozent.

In diesem Beispiel betragen die gesamten Zinskosten 625 Euro. Der Anbieter verzichtet für ein halbes Jahr auf die Bereitstellungszinsen. Würde sich der Bau verzögern, müssten die Kreditnehmer erst ab dem siebten Monat Gebühren auf den nicht abgerufenen Kreditbetrag bezahlen.

Vermeidung oder Reduzierung von Bereitstellungszinsen

Jetzt geben wir Ihnen fünf wertvolle Tipps zur Vermeidung oder Reduzierung von Bereitstellungszinsen. Erfahren Sie, wie Sie Ihre Kosten minimieren und Ihr Budget optimal nutzen können.

- Tipp 1 - Vereinbaren Sie eine Klausel mit dem Bauträger

Wenn Sie Ihr Bauvorhaben mit einem Bauträger durchführen, besteht die Möglichkeit, im Vertrag festzulegen, in welchen Situationen der Bauträger haftet, wenn er eigenverschuldet festgelegte Termine nicht einhält und dadurch finanzielle Konsequenzen für Sie entstehen. Es ist ratsam, eine präzise Formulierung zu wählen, die auch die Bereitstellungszinsen Ihrer Baufinanzierung berücksichtigt. Alle vereinbarten Termine sollten schriftlich festgehalten werden. Beachten Sie jedoch, dass der Bauträger Bereitstellungszinsen gemäß einer gültigen Klausel im Vertrag nur dann übernimmt, wenn er die Verzögerung selbst verschuldet hat.

- Tipp 2 - Angebote zur Baufinanzierung vergleichen

Wenn Sie vorhaben zu bauen, sollten Sie bei der Auswahl von Baufinanzierungsangeboten nicht nur den Effektivzins im Blick haben. Dieser berücksichtigt zwar den Sollzins und die Nebenkosten, jedoch nicht die eventuellen Bereitstellungszinsen. Achten Sie deshalb auch auf die Höhe dieser Kosten. Ein weiterer wichtiger Aspekt ist die Dauer der bereitstellungsfreien Zeit. Es ist ideal, wenn diese möglichst lang ist, da Sie innerhalb dieser Zeitspanne das gesamte Darlehen abrufen können, ohne Bereitstellungszinsen zu zahlen. Bereitstellungszinsen werden unter Umständen als Prozentsatz auf den noch nicht in Anspruch genommenen Darlehensbetrag berechnet. Dies ermöglicht Ihnen, abzuschätzen, welche Summe zu einem bestimmten Zeitpunkt betroffen sein könnte und die monatlichen zusätzlichen Kosten zu berechnen und zu vergleichen.

Sind Sie aktuell noch in der Planungsphase sollten Sie einen Blick auf unseren Förderrechner werfen. Dort erfahren Sie welche Fördermöglichkeiten aktuell angeboten werden.

- Tipp 3 - Passen Sie das Angebot nach Möglichkeit an Ihre eigenen Bedürfnisse an

Je schneller Sie die Darlehenssumme in Anspruch nehmen können, desto geringer sind Ihre Bereitstellungszinsen. Normalerweise müssen Sie jedoch zuerst Ihren Eigenkapitalanteil verwenden, bevor Sie auf das Darlehensgeld zugreifen können. Sie könnten beispielsweise erfragen, ob es eine Möglichkeit gibt, die Reihenfolge zu ändern, sodass Sie zuerst Ihr Fremdkapital nutzen können, um das Geld schneller abzurufen. Beachten Sie jedoch, dass dies nicht immer möglich ist. Ihr Berater oder Ihre Beraterin steht Ihnen gerne zur Seite, um gemeinsam mit Ihnen zu überlegen, welche weiteren Optionen es gibt, um die Bereitstellungszinsen zu minimieren.

- Tipp 4 - Bereiten Sie rechtzeitig eine Option für eine Verlängerung vor, wenn es zu Verzögerungen kommt

Wenn sich abzeichnet, dass der Bauprozess länger dauert als ursprünglich geplant und die Zeit der bereitstellungsfreien Phase fast abläuft, sollten Sie in Erwägung ziehen, ob und unter welchen Bedingungen Sie diese Phase verlängern können. Normalerweise geht eine solche Verlängerung mit zusätzlichen Zinskosten einher. Es ist ratsam, gemeinsam mit Ihrem Berater oder Ihrer Beraterin zu prüfen, ob sich eine Verlängerung trotzdem als wirtschaftlich vorteilhaft für Sie erweist.

- Tipp 5 - Für Vermieter, sowohl männlich als auch weiblich, können steuerlich absetzbar sein

Falls Sie Bereitstellungszinsen entrichten müssen, besteht unter Umständen die Möglichkeit, zumindest einen Teil dieser Kosten über die Steuererklärung zurückzuerhalten. Dies gilt insbesondere, wenn Sie die Immobilie mit dem Ziel des Vermietens errichten. Ähnlich wie andere finanzielle Aufwendungen im Zusammenhang mit der Finanzierung, können Vermieter die Bereitstellungszinsen als Werbungskosten in ihrer Steuererklärung geltend machen.

Ist es möglich, Bereitstellungszinsen zurückzufordern?

Ja, unter bestimmten Umständen ist dies möglich, beispielsweise wenn Sie beim Bauen mit einem Bauträger zusammenarbeiten und vertraglich vereinbart haben, dass dieser für Ihre finanziellen Konsequenzen aufkommt, falls er festgelegte Termine eigenverschuldet nicht einhält.

Wie kann ich die Zahlung von Bereitstellungszinsen vermeiden?

Die Vermeidung von Bereitstellungszinsen ist möglich, indem Sie beispielsweise das gesamte Darlehen innerhalb der bereitstellungsfreien Periode in Anspruch nehmen. Eine alternative Möglichkeit besteht darin, die bereitstellungsfreie Zeit gegebenenfalls zu verlängern. In diesem Zusammenhang sollten Sie jedoch gemeinsam mit Ihrem Berater oder Ihrer Beraterin prüfen, ob diese Option in Ihrem konkreten Fall wirtschaftlich sinnvoll ist, da Verlängerungen in der Regel mit zusätzlichen Zinskosten verbunden sind.

Ist es möglich, Bereitstellungszinsen steuerlich geltend zu machen?

Wenn Sie Ihre Immobilie vermieten, haben Sie die Möglichkeit, Aufwendungen im Zusammenhang mit der Vermietung steuerlich abzusetzen.

Wenn Sie noch Fragen haben oder weitere Informationen benötigen, zögern Sie bitte nicht, mich zu kontaktieren. Als unabhängiger Finanzierungsvermittler stehe ich Ihnen gerne zur Verfügung, um Sie bei Ihrer Immobilienfinanzierung zu unterstützen. Ich bin darauf spezialisiert, alle Möglichkeiten einer KfW-Förderung oder der Labo in Bayern in Ihre Finanzierungsplanung einzubeziehen. Ihre Immobilienfinanzierung ist mein Fokus, und ich arbeite daran, Ihnen die bestmöglichen Lösungen anzubieten. Bitte zögern Sie nicht, mich zu kontaktieren, um Ihre individuellen Anforderungen zu besprechen und gemeinsam die passende Finanzierungslösung für Ihre Immobilie zu finden.

#Finanzberatung aus Leidenschaft

Kontakt

E-Mail Adresse

Telefon

08191-6409006