Erbschaftssteuer – Strategische Schenkungen zur Steueroptimierung

Erbrecht und Erbschaftssteuer sind komplexe Themen, die oft übersehen werden, bis sie relevant werden. In diesem Artikel werden wir die Welt der Erbschaftssteuer und insbesondere das Konzept der Kettenschenkung erkunden. Diese Informationen sind wichtig, da sie dazu beitragen können, Ihre finanzielle Zukunft zu planen und steuerliche Belastungen zu minimieren.

Erbschaftssteuer: Grundlagen

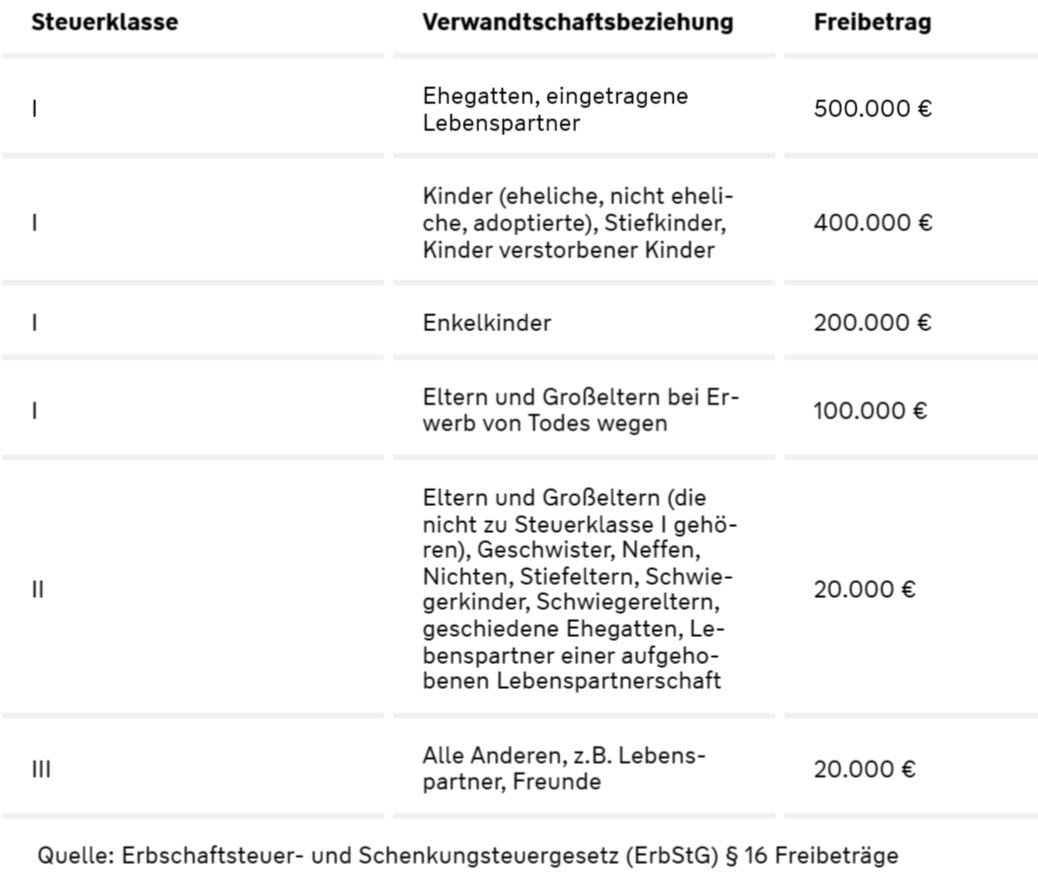

Die Erbschaftssteuer ist eine staatliche Abgabe, die auf das Erbe einer Person erhoben wird, wenn sie stirbt. Die Höhe der Steuer hängt von verschiedenen Faktoren ab, darunter der Wert des Erbes und die Beziehung zwischen dem Erblasser und dem Erben. In Deutschland gibt es Freibeträge und unterschiedliche Steuersätze je nach Verwandtschaftsgrad.

Weitere Informationen zu den Freibeträgen und Steuersätzen finden Sie hier.

Kettenschenkung: Was ist das?

Um das Konzept der Kettenschenkung zu veranschaulichen, betrachten wir ein häufiges Beispiel:

Ein Elternteil schenkt seinem Kind ein Einfamilienhaus im Wert von 400.000 €. Das Kind schenkt dann das Einfamilienhaus an seinen Ehepartner, der zugleich das Schwiegerkind des Elternteils ist.

Das Hauptziel einer Kettenschenkung besteht darin, eine Schenkungsteuer zu vermeiden, die anfallen würde, wenn das Elternteil das Vermögen direkt an das Schwiegerkind übertragen würde. Die Höhe der Schenkungsteuerfreibeträge hängt von der Verwandtschaftsbeziehung ab.

Gemäß § 16 Abs. 1 Nr. 5 Erbschafts- und Schenkungssteuergesetz (ErbStG) beträgt der Freibetrag im Verhältnis zwischen Elternteil und Schwiegerkind nur 20.000 €. Im genannten Beispiel müssten also 380.000 € versteuert werden. Hingegen beträgt der Freibetrag im Verhältnis zwischen dem Elternteil und seinem Kind 400.000 €. Wenn das Kind dann das Haus an seinen Ehepartner weitergibt, fällt keine Schenkungsteuer an, da diese innerhalb des schenkungssteuerfreien Freibetrags von 500.000 € (gemäß § 16 Abs. 1 Nr. 1 ErbStG) liegt.

Kettenschenkungen können auch relevant sein, wenn ein Ehepartner in einer Ehe, die im gesetzlichen Güterstand der Zugewinngemeinschaft lebt, vermögender ist als der andere. In diesem Fall kann ein Teil des Vermögens zunächst dem weniger vermögenden Ehepartner geschenkt werden, um die Schenkungsteuerfreibeträge gegenüber dem Kind optimal auszunutzen.

In allen Szenarien ist es entscheidend, die Voraussetzungen für eine Kettenschenkung zu erfüllen.

Bedingung der Entscheidungsbefugnis

Das Kernprinzip der Kettenschenkung ist die Entscheidungsbefugnis. Die Person, die zuerst beschenkt wird (im ersten Beispiel das Kind), muss das Vermögen frei und eigenständig an die nächste Person weitergeben können.

Die Frage, ob die Entscheidungsbefugnis bei der zuerst beschenkten Person vorliegt, wird anhand objektiver Kriterien beurteilt. Hierbei spielen abgeschlossene Verträge, die inhaltliche Abstimmung unter den Beteiligten und die angestrebten Ziele der Parteien bei der Vertragsgestaltung eine wichtige Rolle.

Wenn sichergestellt werden kann, dass die beschenkte Person in der Lage ist, die Entscheidung darüber, ob und wie die Schenkung weitergegeben wird, eigenständig zu treffen, liegen in steuerlicher Hinsicht tatsächlich zwei separate Schenkungsvorgänge vor.

Wenn hingegen die zuerst beschenkte Person lediglich als Vermittler agiert und das Vermögen ohne eigene Entscheidungsbefugnis an eine dritte Person weitergibt, handelt es sich aus steuerlicher Sicht um eine Übertragung des Vermögens vom ursprünglichen Schenker (Elternteil) an den Dritten (Schwiegerkind). In diesem Fall wäre der Schenkungsfreibetrag zwischen dem Erstschenkenden und dem Dritten maßgeblich.

Eine solche Verpflichtung kann sich ausdrücklich aus dem Schenkungsvertrag oder aus den Umständen ergeben. Es ist nicht ausreichend, wenn der Schenker bereits weiß oder einverstanden ist, dass der zuerst Beschenkte den übertragenen Vermögensgegenstand weitergeben wird. Es muss eine klare eigene Entscheidungsbefugnis fehlen.

Steuerliche Auswirkungen von Kettenschenkungen

Kettenschenkungen können erhebliche steuerliche Auswirkungen haben. Wenn beispielsweise ein Vermögen im Laufe der Jahre schrittweise verschenkt wird, kann dies zu niedrigeren Steuersätzen führen, da Freibeträge für Schenkungen oft in kürzeren Intervallen gelten als für Erbschaften.

Steueroptimierung und rechtliche Aspekte

Es gibt legale Möglichkeiten, die Erbschaftssteuer durch Kettenschenkungen zu optimieren. Die Wahl der richtigen Strategie erfordert jedoch eine gründliche Kenntnis der Gesetze und deren Einhaltung. Es ist ratsam, sich von einem Fachanwalt oder Steuerberater beraten zu lassen, um sicherzustellen, dass Sie alle relevanten Vorschriften beachten.

Fazit

Erbschaftssteuer und Kettenschenkungen sind komplexe Themen, aber mit dem richtigen Wissen und der richtigen Planung können Sie die steuerlichen Auswirkungen erheblich reduzieren. Denken Sie daran, dass dies ein Bereich ist, in dem professionelle Beratung von unschätzbarem Wert sein kann. Die Steueroptimierung erfordert genaue Planung und das Verständnis der sich ständig ändernden Gesetze.

Erbrechtliche Angelegenheiten? Ein Steuerberater ist Ihr Partner!

Wenn es um die Regelung Ihres Nachlasses und die Optimierung Ihrer steuerlichen Situation geht, kann die Zusammenarbeit mit einem Steuerberater für Erbrecht entscheidend sein.

Warum ein Steuerberater für Erbrecht?

- Steuerliche Planung: Minimieren Sie Erbschaftssteuern mit professioneller Hilfe.

- Komplexe Gesetzgebung: Ein Spezialist kennt die aktuellen Gesetze und schützt Ihr Vermögen.

- Vermögensschutz: Sorgen Sie für die Sicherheit Ihres Vermögens für Ihre Erben.

Wir arbeiten schon über mehrere Jahre mit der Kanzlei Stefan Fichtner zusammen. Kanzlei Fichtner besitzt eine Kanzlei in München sowie Landsberg am Lech.

Herr Fichtner entwickelt individuelle Lösungen und begleitet Sie bei wichtigen Schritten wie der Testamentserstellung.

Fazit: Ein Steuerberater für Erbrecht ist der Schlüssel zur sicheren Verwaltung Ihres Nachlasses und zur Optimierung Ihrer steuerlichen Situation. Vertrauen Sie auf professionelle Unterstützung für Ihren finanziellen Erfolg in Erbrechtsangelegenheiten.

Wenn Sie noch Fragen haben oder weitere Informationen benötigen, zögern Sie bitte nicht, mich zu kontaktieren. Als unabhängiger Finanzierungsvermittler stehe ich Ihnen gerne zur Verfügung, um Sie bei Ihrer Immobilienfinanzierung zu unterstützen. Ich bin darauf spezialisiert, alle Möglichkeiten einer KfW-Förderung oder der Labo in Bayern in Ihre Finanzierungsplanung einzubeziehen. Ihre Immobilienfinanzierung ist mein Fokus, und ich arbeite daran, Ihnen die bestmöglichen Lösungen anzubieten. Bitte zögern Sie nicht, mich zu kontaktieren, um Ihre individuellen Anforderungen zu besprechen und gemeinsam die passende Finanzierungslösung für Ihre Immobilie zu finden.

#Finanzberatung aus Leidenschaft

Kontakt

E-Mail Adresse

Telefon

08191-6409006