Annuitätenrechner für Baufinanzierung

Um den Traum von einem Eigenheim wahr werden zu lassen, nutzen die meisten Menschen eine Baufinanzierung. Auf diese Weise können sie nach und nach ihre eigenen vier Wände abbezahlen. Eine entscheidende Frage dabei ist, wie hoch die monatliche Belastung sein wird. Schließlich handelt es sich bei einer Immobilienfinanzierung um eine langfristige Entscheidung und die wohl größte Investition im Leben. Nur wenn die monatliche Kreditrate mit den eigenen finanziellen Möglichkeiten übereinstimmt, kann der Wunsch nach den eigenen vier Wänden langfristig verwirklicht werden.

Aber wie viel werden Sie monatlich für Ihr Traumhaus bezahlen müssen?

Diese Frage kann mithilfe eines Annuitätenrechners beantwortet werden. Je nach Finanzierungsbetrag, Zinssatz und gewünschter Laufzeit zeigt Ihnen der Rechner, wie hoch die Kreditrate sein wird. Alternativ können Sie auch herausfinden, wie lange es dauern wird, Ihre Baufinanzierung mit Ihrer gewünschten monatlichen Rate abzuzahlen.

Was ist die Annuität bzw. das Annuitätendarlehen?

Die Annuität, auch als Annuitätendarlehen bezeichnet, ist eine Form der Finanzierung, die ein hohes Maß an Vorhersehbarkeit bietet. Bei einem Annuitätendarlehen bleibt die monatliche Rate während der gesamten Laufzeit oder bis zum Ende der Sollzinsbindung konstant. Das bedeutet, dass Kreditnehmer über Jahre hinweg die gleiche unveränderte monatliche Rate zahlen. Dadurch wissen sie immer genau, wie hoch ihre regelmäßige finanzielle Belastung ist.

Aus welchen Komponenten setzt sich ein Annuitätendarlehen zusammen ?

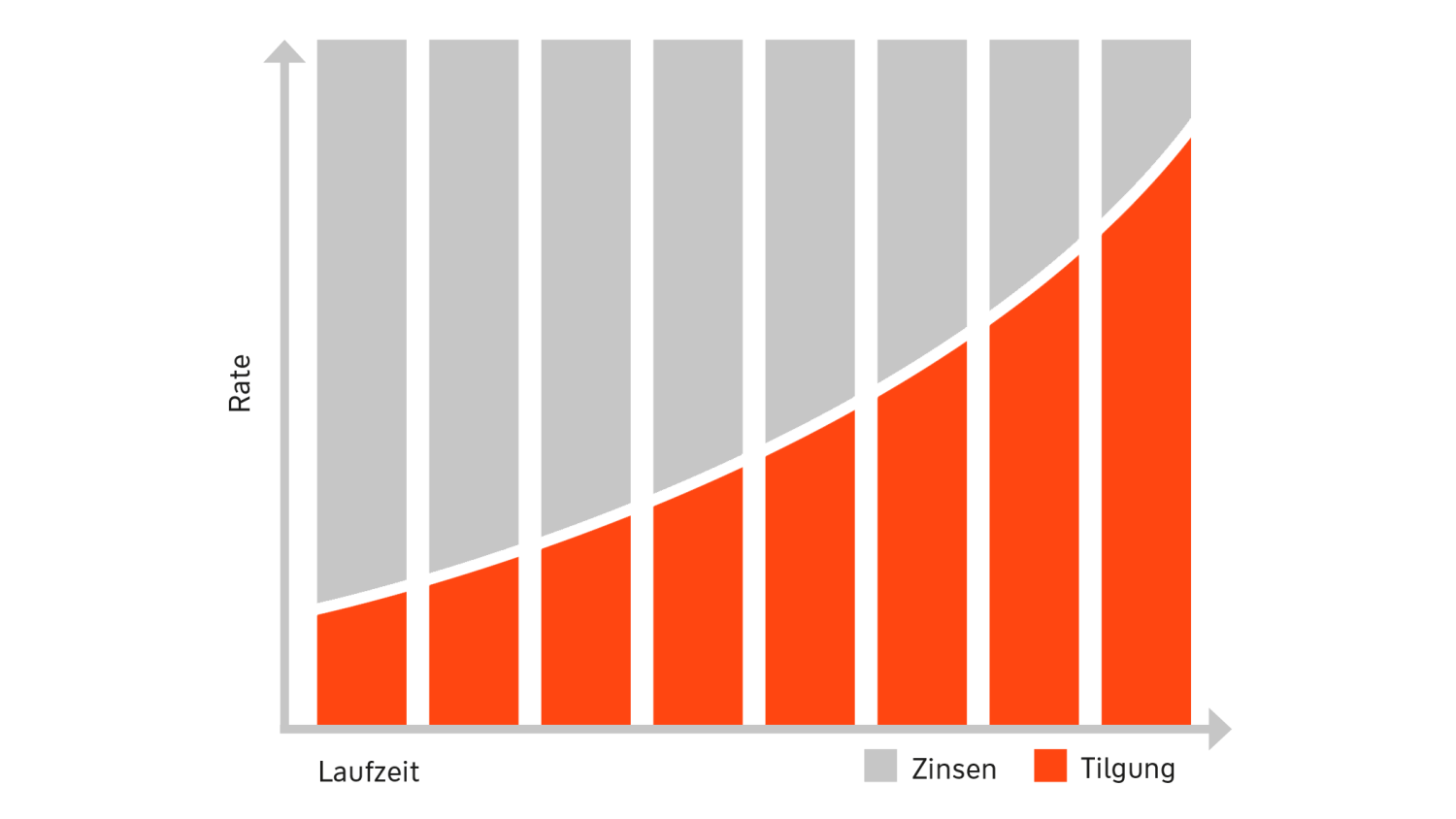

Ein Annuitätendarlehen besteht aus zwei Bestandteilen: dem Zinsanteil und dem Tilgungsanteil. Obwohl die monatliche Zahlung konstant bleibt, verändert sich das Verhältnis zwischen diesen beiden Komponenten im Laufe der Zeit. Der Zinsanteil hängt von der Höhe des Darlehens ab. Da die Darlehenssumme mit jeder Rate abnimmt, verringert sich auch die Zinsbelastung. Gleichzeitig steigt der Tilgungsanteil, der zur Rückzahlung des Darlehens verwendet wird.

Was bildet den Zinsanteil des Annuitätendarlehens?

Der Zinsanteil des Annuitätendarlehens umfasst die Kosten, die die Bank für die Bereitstellung des Darlehens erhebt. Dieser Zinsbetrag beinhaltet alle Gebühren und Ausgaben, die Kreditnehmer an den Kreditgeber zahlen müssen. Die Zahlung des Zinsanteils erfolgt über die monatliche Rate. Bei Vertragsabschluss wird ein fester Zinssatz vereinbart (den Sie in unserem Annuitätenrechner bereits simulieren können) und für einen bestimmten Zeitraum festgeschrieben, der in der Regel ein bis 30 Jahre beträgt. Während dieser Zinsbindungsfrist bleiben die Zinsen konstant. Allerdings basieren sie jeden Monat auf dem verbleibenden Darlehensbetrag. Das bedeutet, dass der Zins mit jeder Zahlung abnimmt, mit der die Darlehensschuld reduziert wird.

Was ist der Tilgungsanteil des Annuitätendarlehens?

Der Tilgungsanteil des Annuitätendarlehens bezeichnet den Teil der monatlichen Zahlung, der zur Rückzahlung des Darlehens verwendet wird. Dieser Anteil dient also dazu, den Kredit abzubezahlen. Zu Beginn der Darlehenslaufzeit wird zwischen Kreditnehmer und Kreditgeber ein Tilgungssatz vereinbart, zum Beispiel zwei Prozent. Bei einem Darlehen von 200.000 Euro würde dies bedeuten, dass im ersten Jahr 4.000 Euro von der Darlehenssumme zurückgezahlt werden (2 Prozent von 200.000 Euro). Da der Zinsanteil mit jeder monatlichen Rückzahlung abnimmt, während die monatliche Rate konstant bleibt, erhöht sich der Tilgungsanteil im Laufe der Zeit.

Die Höhe des Tilgungsanteils wird von dem zu Vertragsabschluss festgelegten Tilgungssatz beeinflusst. Umso höher die anfängliche Tilgung, desto höher ist auch die Kreditrate.

Wie verändern sich Zins und Tilgung bei der Annuität im Laufe der Zeit?

Der Tilgungssatz verändert sich über die Laufzeit des Darlehens. Dabei legt die anfängliche Tilgung, der bei Vertragsabschluss vereinbarte Tilgungssatz, den Startpunkt für die Höhe der Rückzahlung fest. Mit jeder Rate verschieben sich der Tilgungs- und der Zinsanteil – und zwar zugunsten der Kreditnehmer. Denn die Höhe der Rückzahlung steigt, während die Kosten für die Baufinanzierung (Zinsen) sinken. Der Grund dafür ist, dass sich der Zinsanteil an der Höhe der Restschuld bemisst und diese mit jeder Kreditrate abnimmt. So bleibt zwar die monatliche Belastung für die Darlehensnehmer gleich, allerdings sinkt der Zinsanteil und es bleibt mehr Luft, um den Kredit zu tilgen. Im 3ten Jahr liegt die Gesamttilgung nicht mehr bei 4.000 Euro sondern bei 4325 €. Dagegen reduziert sich der Zinsanteil.

Welche Informationen benötigen Sie um die Annuität zu berechnen?

Um die Annuität zu berechnen, sind einige Informationen erforderlich. Die wichtigsten Angaben sind:

- Darlehenssumme: Diese ergibt sich aus dem finanziellen Bedarf für den Hausbau oder Hauskauf. Sie wird berechnet, indem der Wert bzw. Kaufpreis der Immobilie mit den (Bau-)Nebenkosten addiert und das vorhandene Eigenkapital abgezogen wird. Das Ergebnis ist der benötigte Darlehensbetrag.

- Zinssatz: Die Zinssätze werden vom Kreditgeber festgelegt. Sie können durch Sicherheiten wie ein unbefristetes Arbeitsverhältnis oder den Einsatz bereits abbezahlter Immobilien und Grundstücke positiv beeinflusst werden. Es lohnt sich, verschiedene Angebote zu vergleichen und unterschiedliche Anbieter zu kontaktieren.

- Sollzinsbindung: Die Sollzinsbindung gibt an, wie lange die Zinsen für das Darlehen festgeschrieben werden. Während dieses Zeitraums bleiben die Konditionen und die monatliche Rate unverändert. Bei niedrigen Zinssätzen empfiehlt es sich, eine möglichst lange Zinsbindung von mindestens 15 Jahren zu wählen. Bei hohen Zinssätzen kann eine kürzere Bindungsdauer von maximal zehn Jahren sinnvoller sein.

- Anfängliche Tilgung: Die anfängliche Tilgung legt fest, wie hoch die anfängliche Rückzahlung des Darlehens ist. Je höher die Tilgung, desto höher ist auch die monatliche Rate.

Mit diesen Angaben kann die Annuität berechnet werden, um die monatliche Belastung für die Baufinanzierung zu ermitteln.

Der Tilgungsplan für das Annuitätendarlehen

Nachfolgend finden Sie ein Beispiel für ein im Dezember 2021 abgeschlossenes Annuitätendarlehen in Höhe von 200.000 Euro. Dabei beträgt der Zinssatz zwei Prozent, die anfängliche Tilgung liegt bei zwei Prozent und die Zinsfestschreibung erstreckt sich über einen Zeitraum von 15 Jahren. Der Tilgungsplan zeigt, wie sich im Laufe der Zeit der Zins- und Tilgungsanteil verschieben und die Restschuld Jahr für Jahr sinkt.

Jahr

2022

2022

2023

2024

2025

Rate / Jahr

666,67 €

8.000,04 €

8.000,04 €

8.000,04 €

8.000,04 €

Zinsanteil

333,33 €

3.956,41 €

3.874,77 €

3.791,51 €

3.706,57 €

Tilgungsanteil

333,34 €

4.043,63 €

4.125,27 €

4.208,53 €

4.293,47 €

Restschuld

199.666,66 €

195.623,03 €

191.497,76 €

187.289,23 €

182.995,76 €

… und so weiter …

Dieser Tilgungsplan gibt Ihnen einen Überblick darüber, wie sich die Zins- und Tilgungsanteile im Laufe der Zeit verändern und wie die Restschuld jährlich abnimmt. Diese Informationen sind insbesondere für die Anschlussfinanzierung von Bedeutung, wenn neue Konditionen mit dem aktuellen oder einem neuen Kreditgeber für die Fortsetzung der Rückzahlung der Restschuld verhandelt werden müssen.

Angenommen, die Zinssätze bleiben unverändert, dann würde das Annuitätendarlehen nach 34 Jahren und neun Monaten vollständig zurückgezahlt sein. Falls der Zinssatz am Ende der Sollzinsbindung nach 15 Jahren sinkt, kann der Kredit entweder schneller zurückgezahlt werden oder die monatliche Rate sinkt. Wenn der Zinssatz hingegen steigt, müsste eine höhere monatliche Rate gezahlt werden, um die Tilgung bei gleichbleibender Laufzeit zu gewährleisten. Alternativ könnte sich die Rückzahlungsdauer verlängern.

Auswirkung der Sondertilgung im Annuitätenrechner

Die Verwendung von Sondertilgungen im Annuitätenrechner hat Auswirkungen auf die Baufinanzierung. Sondertilgungen ermöglichen es den Kreditnehmern, zusätzliche Zahlungen neben ihrer regulären monatlichen Rate zu leisten. Dadurch haben sie die Möglichkeit, den Kredit schneller zurückzuzahlen. Durch die kostenlose Sondertilgung reduziert sich die Restschuld, was zu einem Rückgang der Zinsen führt und den Tilgungsanteil erhöht. Dies bietet den Kreditnehmern eine flexible Rückzahlungsmöglichkeit und kann dazu beitragen, die Gesamtkosten der Baufinanzierung zu senken. In der Regel bieten die Banken ohne Aufpreis 5 Prozent Sondertilgung an. Die maximale Sondertilgung pro Jahr wird Immer von der Kreditsumme berechnet. Im o.g. Beispiel wären es pro Jahr 10.000 Euro. Somit wären Sie bei 10.000 € Sondertilgung pro Jahr mit der Finanzierung nach 13 Jahren schon fertig.

Vor- und Nachteile von Annuitätendarlehen

Vorteile

- Kontinuität: Hohe Planungssicherheit über die gesamte Laufzeit des Darlehens

- Stabilität: Monatlich gleichbleibende Kreditraten erleichtern die Budgetplanung

- Flexibilität: Sondertilgungen sind möglich, um den Kredit schneller zu tilgen

- Individuelle Gestaltung: Das Darlehen kann den individuellen Bedürfnissen und Zielen bei Vertragsabschluss angepasst werden

- Sicherheit: Planungssicherheit für die Anschlussfinanzierung nach Ablauf der Zinsbindungsfrist

Nachteile

- Potenzielle Zinserhöhungen: Am Ende der Zinsbindungsfrist könnten sich die Zinsen erhöhen, was zu höheren Kosten führen kann

- Eingeschränkte Planbarkeit: Aufgrund möglicher Zinsänderungen besteht keine vollständige Planungssicherheit (Lösung finden Sie hier)

- Vereinbarung von Sondertilgungen: Die Option für Sondertilgungen muss bereits bei Vertragsabschluss festgelegt werden

- Vorfälligkeitsentschädigung: Bei vorzeitiger Rückzahlung des Darlehens können Banken eine Vorfälligkeitsentschädigung verlangen

Das Annuitätendarlehen bietet den Kreditnehmern eine hohe Planungssicherheit, da ihre monatliche Belastung konstant bleibt und sie stets über ihre Restschuld informiert sind. Jedoch birgt dies auch einen Nachteil, da die Zinsen nur für einen festgelegten Zeitraum bindend sind. Es besteht die Möglichkeit, dass am Ende der Zinsbindungsfrist die Bauzinsen steigen, was zu höheren Kosten oder einer längeren Laufzeit führen kann. Die zukünftige Entwicklung des Zinssatzes ist nicht vorhersehbar. Aus diesem Grund kann es sinnvoll sein, auch Alternativen zum Annuitätendarlehen in Betracht zu ziehen.

Alternativen zum Darlehen mit gleichbleibender Rate

Euribor-Darlehen / Flex-Darlehen

Das Euribor-Darlehen ist ein Darlehen mit variablen Zinssätzen, da es an den Leitzins der Europäischen Zentralbank gebunden ist. Der Zinssatz des Euribor-Darlehens ändert sich in der Regel etwa alle drei Monate entsprechend den Anpassungen des Leitzinses. Aufgrund dieser ständigen Veränderungen kann dies langfristig jedoch teuer werden und für Kreditnehmer eine finanzielle Belastung darstellen. Aus diesem Grund bieten viele Banken ein Flex-Darlehen an, bei dem Kreditnehmer die Möglichkeit haben, von einem variablen Zinssatz auf einen festen Zinssatz zu wechseln, wenn sich die Konditionen zu ihrem Vorteil entwickeln. Zusätzlich besteht die Möglichkeit, bei jedem Zinsabschnitt Sondertilgungen vorzunehmen, um die Baufinanzierung schnell zurückzuzahlen. In Zeiten mit hohen Zinsen könnte man mit einem Euribor-Darlehen auch auf zukünftig sinkende Zinsen spekulieren.

Das Euribor- oder Flex-Darlehen ist besonders für Kreditnehmer geeignet, die über gute Marktkenntnisse verfügen. Denn es erfordert eine kontinuierliche Überwachung der Zinsentwicklung der Europäischen Zentralbank und eine schnelle Reaktion, wenn erforderlich.

Cap-Darlehen

Eine Alternative zum Euribor-Darlehen ist das Cap-Darlehen. Bei diesem Darlehen handelt es sich ebenfalls um eine variable Zinsvereinbarung, die auf dem Leitzins der Europäischen Zentralbank basiert. Allerdings wird bei einem Cap-Darlehen eine Zinsobergrenze festgelegt, die nicht überschritten werden kann. Es ist jedoch zu beachten, dass diese Zinsschranke mit einem zusätzlichen Aufschlag verbunden ist. Zudem ist die Laufzeit des Vertrages beim Cap-Darlehen auf 15 Jahre begrenzt.

Das Ende der Zinsbindung: Annuitätendarlehen rechtzeitig verlängern

Nach Ablauf der Sollzinsbindung von fünf, zehn, 15, 20, 25 oder 30 Jahren müssen die Kreditnehmer mit ihrer Bank neue Konditionen für die weitere Tilgung ihrer Restschuld vereinbaren. Falls der Zinssatz inzwischen gestiegen ist, müssen sie möglicherweise eine höhere Rate bezahlen, um ihre Schuld bei gleicher Laufzeit abzuzahlen. Wenn der Zinssatz hingegen gesunken ist, können sie entweder die Restlaufzeit verkürzen oder eine niedrigere monatliche Belastung wählen. Sie sollten aber nicht unbedingt bis zum letzten Tag der bestehenden Zinsbindung warten sondern Frühzeit bis zu 3 Jahre vor Zinsbindungsende sich den Markt anschauen und entscheiden ob es jetzt schon Sinn macht mit einer Bank in Verhandlung zu gehen oder erst zum Zinsbindungsende.

Generell stehen ihnen drei Optionen für die Anschlussfinanzierung zur Verfügung:

Was ist das?

Prolongation

Umschuldung

Das Forward-Darlehen

Vorgehen

Fazit: Mit dem Annuitätenrechner die Baufinanzierung solide aufbauen

Das Annuitätendarlehen ist ideal für angehende Eigenheimbesitzer, die Wert auf Planungssicherheit legen und Risiken vermeiden möchten. Unser Annuitätenrechner unterstützt sie dabei, da sie mit nur wenigen Parametern feststellen können, wie hoch ihre monatliche Belastung sein wird und diese individuell anpassen können. Alternativ können sie auch ihre Wunschrate festlegen und berechnen, wie lange es dauern wird, bis ihre Baufinanzierung abbezahlt ist. Ein Annuitätenrechner ist somit eine wichtige Grundlage für die wichtigste Investition im Leben – das Eigenheim.

Mit unseren Rechner können Sie alle Bereiche abdecken und jeweils die aktuellen Konditionen darstellen.

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere InformationenWenn Sie noch Fragen haben oder weitere Informationen benötigen, zögern Sie bitte nicht, mich zu kontaktieren. Als unabhängiger Finanzierungsvermittler stehe ich Ihnen gerne zur Verfügung, um Sie bei Ihrer Immobilienfinanzierung zu unterstützen. Ich bin darauf spezialisiert, alle Möglichkeiten einer KfW-Förderung oder der Labo in Bayern in Ihre Finanzierungsplanung einzubeziehen. Ihre Immobilienfinanzierung ist mein Fokus, und ich arbeite daran, Ihnen die bestmöglichen Lösungen anzubieten. Bitte zögern Sie nicht, mich zu kontaktieren, um Ihre individuellen Anforderungen zu besprechen und gemeinsam die passende Finanzierungslösung für Ihre Immobilie zu finden.

#Finanzberatung aus Leidenschaft

Kontakt

E-Mail Adresse

Telefon

08191-6409006